Modelo de valoración útil para compañías nuevas o en crecimiento, que tienen flujo de caja negativo, pero se espera en unos años generen utilidades. Este modelo se enfoca en el ROE para determinar el valor de una compañía, por lo que apoya al analista cuando se le dificulta proyectar los flujos de caja.

El ingreso residual tiene en cuenta el ingreso económico y el retorno adicional que ofrece la inversión. El ingreso residual es la diferencia entre la Utilidad Neta de la empresa y el cargo por el uso del capital social, en palabras más sencillas, es la utilidad por encima del retorno mínimo requerido por el patrimonio.

Una

empresa tiene un patrimonio de 500 millones, durante el año generó una utilidad

neta de 75 millones y dadas las condiciones de tasas de interés del mercado y

riesgo de la inversión, el accionistas quiere un retorno mínimo del 8% o 40

millones. El ingreso residual de esta compañía es de 35

millones. EL ejemplo anterior se puede ver en porcentajes, el

ingreso económico es de 8%, el Retorno sobre el patrimonio fue de 15%, por lo

tanto el ingreso residual fue de 7%.

CÁLCULO

Utilidad

Neta = EBIT – Gasto de interés – Gasto de Impuestos

Ingreso residual = Utilidad Neta – Cargo del patrimonio.

Cargo del patrimonio = tasa requerida por el Capital social

VALORACIÓN

Para valorar una compañía con base en su ingreso residual, se debe traer a valor presente los ingresos residuales futuros y sumarle el valor actual del patrimonio. Los flujos serán descontados con la tasa de retorno requerida por el inversionista. El valor de la compañía se divide entre el número de acciones en circulación, para obtener el valor intrínseco de la acción.

Bo

= Patrimonio contable

ROE = Retorno sobre el patrimonio (Ut neta / Patrimonio promedio)

r = Tasa requerida por el capital

Bt -1 = Patrimonio contable del año anterior.

t = Rendimiento requerido por el inversionista.

Este modelo de valoración se usa para compañías sin dividendo, flujo de caja negativo o valor terminal incierto. No se debe usar si el valor del patrimonio y el ROE no son predecibles.

Para proyectar el crecimiento del patrimonio se debe tener en cuenta el Clean surplus accounting. Este determina que el patrimonio debe crecer según las utilidades retenidas.

Patrimonio año 1 = Patrimonio año 0 + Utilidad neta – Utilidad que será repartida como dividendos.

DETERMINANTES DEL MODELO

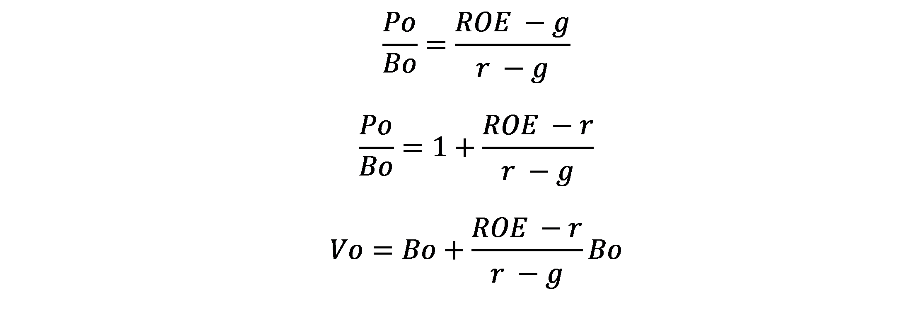

El múltiplo PVL (P/B) se define por la relación que existe entre el ROE de la compañía, su tasa de crecimiento sostenible y el retorno esperado por el inversionista.

En términos generales, las compañías que generan un ROE cercano a la tasa requerida por el capital, deberían cotizar cerca de su valor en libros. Empresas con ROE más altos que el cargo del capital suelen cotizar varias veces el valor patrimonial y las que tengan ROE negativo o inferior al cargo del patrimonio tendrán una cotización inferior al valor en libros.

Po

= Precio de la acción

Bo = Valor patrimonial por acción

ROE = Retorno del patrimonio

r = Retorno esperado por el inversionista

g = Tasa de crecimiento sostenible del dividendo.

Fortalezas

El valor terminal no representa una gran parte del valor de la compañía.

Fácil cálculo por usar datos disponibles en la contabilidad.

Se puede aplicar a compañías que no pagan dividendos o

tienen flujos de caja negativos.

Se puede usar cuando el flujo de caja no es fácil de

predecir.

Tiene un énfasis en rentabilidad económica.

Debilidades

Por depender de la contabilidad los administradores pueden manipularlo.

Los datos de entrada pueden requerir importantes ajustes.

El Clean Surplus Accounting debería mantenerse en el tiempo.

Asume que el costo de la deuda se refleja de forma adecuada

con el gasto de intereses.